所得税を自分で計算できると面白い!

源泉徴収票の「支払金額」は交通費を含まない収入だった

お恥ずかしい話、経理の仕事をしているのに、これまで自分の給与の源泉徴収票の見方がわかっていなかったにゃおママ_| ̄|○

最近、自分にかかわる税金(所得税や住民税)のことをちゃんとわかっておらず損をしてきたことに気づき、ようやく勉強することに。

図書館で借りた「図解 所得税法 超入門(令和5年度 改正)」(税理士法人 山田&パートナーズ監修 山口暁弘編著)という本を読みながら、自身の源泉徴収票の金額を確認していきました。

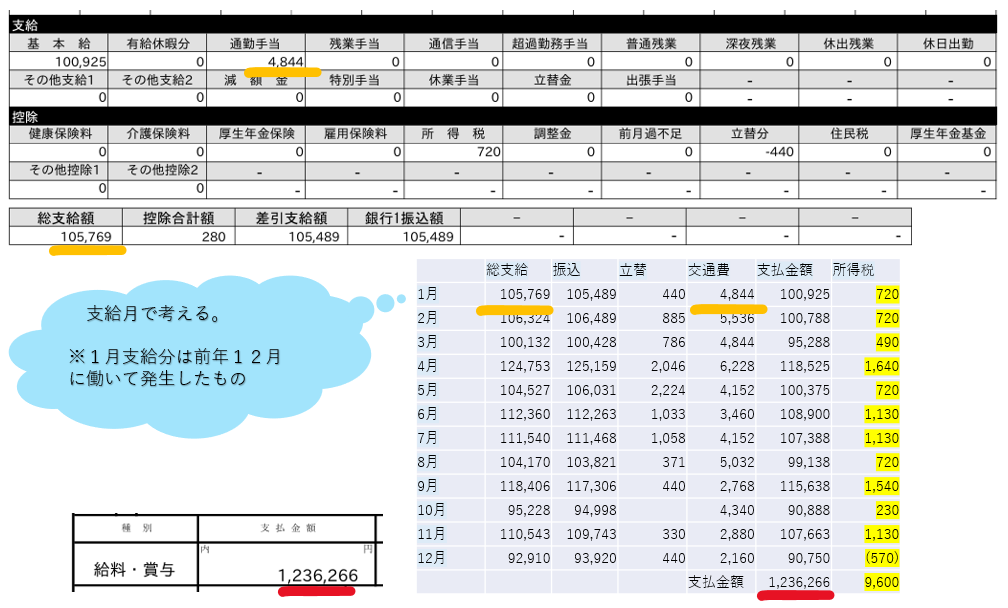

まず、源泉徴収票の支払金額を、色々引かれる(保険とか税金とか)前の金額の1年間の合計だと思っていたのですが、給与明細の「総支給額」の合計額から通勤手当をマイナスした金額でした。

総支給額の合計でもないし、振込額の合計でもないから謎だったんだよね

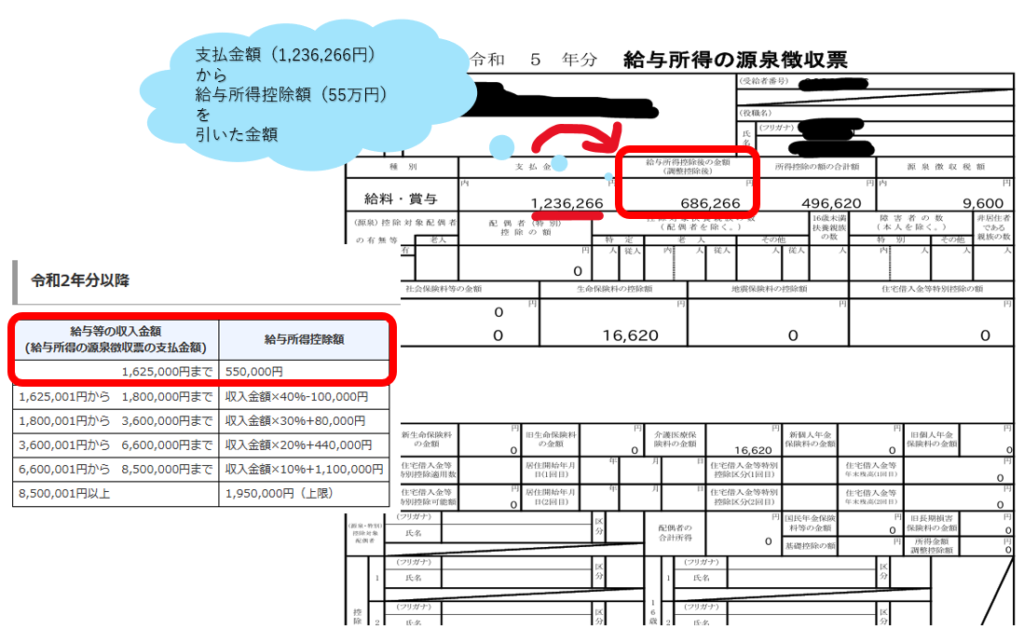

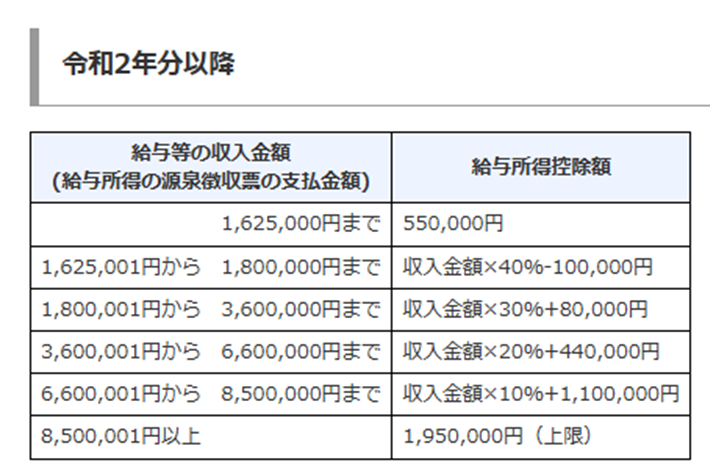

「給与所得控除後の金額」の給与所得控除額は支払金額によって違う

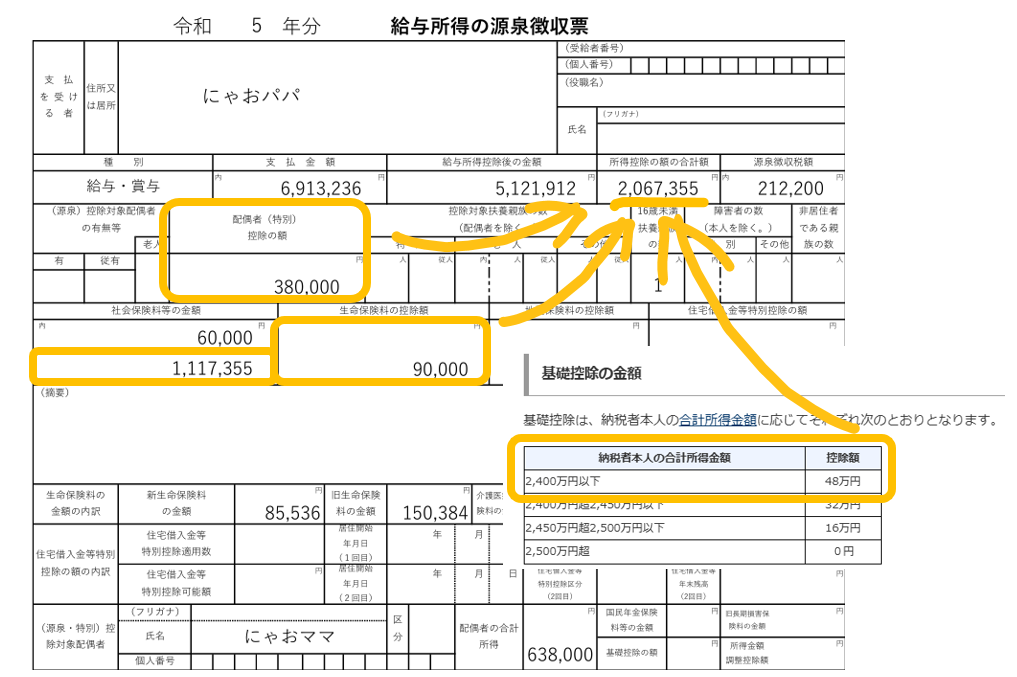

さて、ここからはにゃおママの源泉徴収票をベースに、国税庁の資料を参考にして見ていきます。

※No.1410 給与所得控除|国税庁 (nta.go.jp)を加工しています。

この控除は、働くために身なり整えたり住むとこ決めたりするとお金かかるよねということで、その費用を給与から引いてくれるものです。

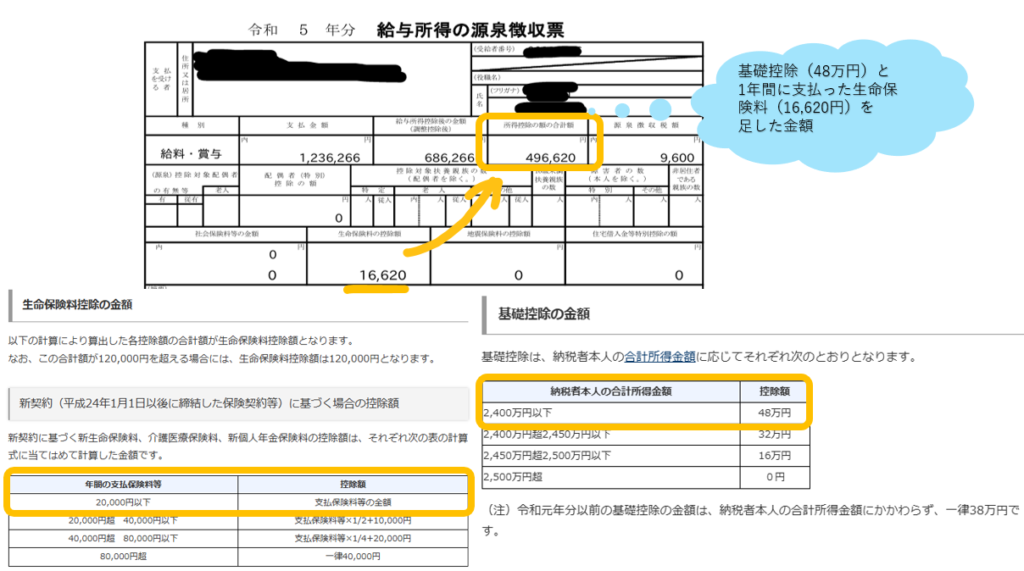

「所得控除の額の合計額」にある所得控除の種類

「所得控除の額の合計額」は、社会保険料(全額)や生命保険and介護保険の控除(内容により金額上限あり)、配偶者and扶養控除(これも条件あり)、基礎控除すべての合計額のことです。

※No.1199 基礎控除|国税庁 (nta.go.jp) No.1140 生命保険料控除|国税庁 (nta.go.jp)を加工しています。

にゃおママは、社会保険はパパの扶養で月額1,385円の民間生命保険料以外に何も支払っていないため

生命保険料全額16,620円 + 基礎控除48万円 = 496,620円

となりました。

ちなみに「図解 所得税法 超入門(令和5年度 改正)」(税理士法人 山田&パートナーズ監修 山口暁弘編著)に記載されている所得控除の種類は以下14種類ほどでした。

- 雑損控除

- 医療費控除

- 社会保険控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄付金控除

- 障害者控除

- 寡婦(寡夫)控除・未婚のひとり親に対する所得控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

国税庁のHPではこちら👇

No.1100 所得控除のあらまし|国税庁 (nta.go.jp)

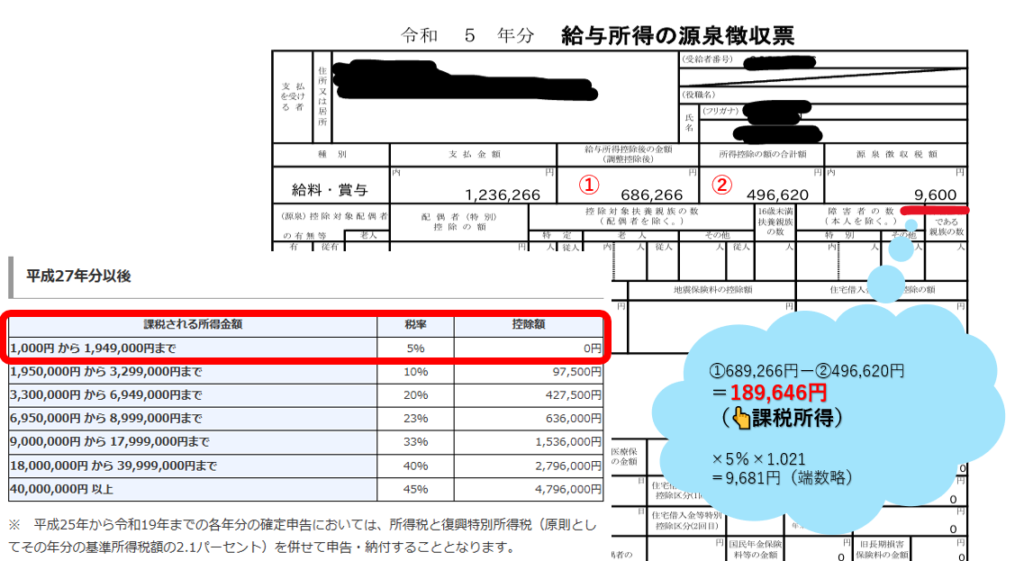

源泉徴収税額の計算方法(社会保険扶養のママ編)

そして、肝心の所得税額は以下の通り計算します。

「給与所得控除後の金額」から更に「所得控除の額の合計額」を引いた額が課税所得です。

そして、その課税所得によって適用される税率が異なります。

計算した結果、9,681円でした。

記載された金額は9,600円です。

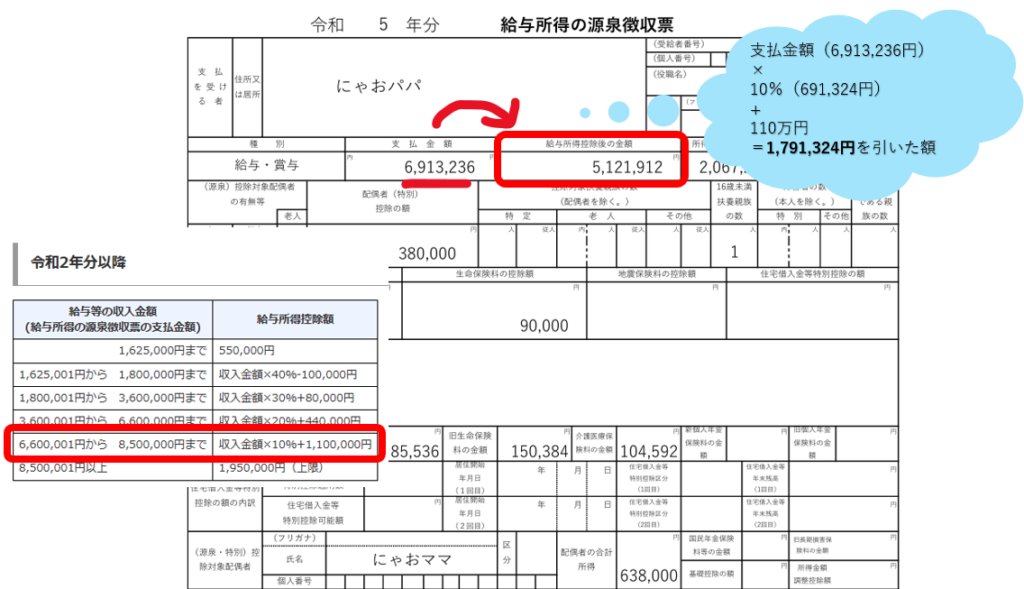

パパの源泉徴収票の給与所得控除額は?

にゃおママの場合、社会保険の扶養に入っていることもありシンプルですが、それではパパの方はどうでしょうか?

※恐らく、パパの方が参考になるでしょう

パパの給与所得控除額の算出の方が手順が多いです。

単純に55万円ではありません。

パパの所得控除の詳細(配偶者特別・社会保険料等・生命保険料・基礎)

適用される所得控除は

- 配偶者特別控除 38万円

- 社会保険料等控除(社会保険料1,057,355円、小規模企業共済等掛金60,000円) 1,117,355円

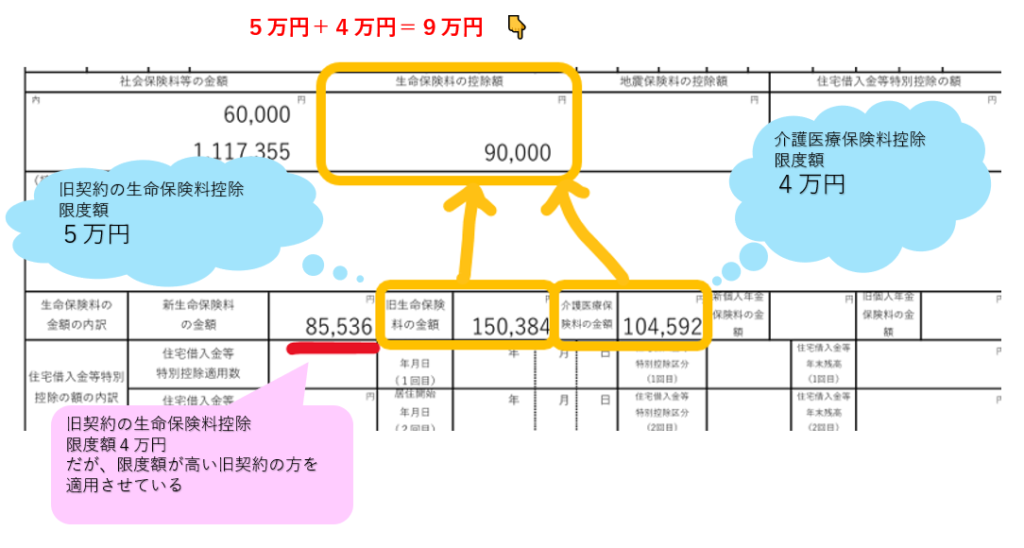

- 生命保険料控除 9万円

- 基礎控除 48万円

の合計で2,067,355円でした。

詳細を見てみましょう。

配偶者特別控除とは

よく聞く「103万円の壁」ですが、これは給与所得が103万円を超えると所得税を支払うことになるという壁です。

※給与所得控除額の最低額55万円+基礎控除48万円=103万円なので、それを超えると所得税が発生すると考える

このように103万円以下の給与所得で働いている配偶者がいる場合は「配偶者控除」が適用されます。

※パパの収入が良かったり、条件によっては控除が該当しないことも

一方、「配偶者特別控除」は、私のように会社に雇われて働いており、源泉徴収票でいう「支払金額」が103万円超から201万円までの配偶者がいる場合に受けられる控除です。

以下の表は国税庁HP(No.1195 配偶者特別控除|国税庁 (nta.go.jp))から引っ張ってきてます。

合計所得金額とは支払金額から給与所得控除額を差し引いた金額です(先ほどのこれ👇)

ちなみに、なぜ103万円超から201万円かというと以下の計算で算出できます。

103万円超 ー 55万円 = 48万円超に該当 →控除額が38万円に

201万円 ー(201万円 × 30% + 8万円) = 132万7千円 →控除額が3万円に

※202万円 × (202万円 × 30% + 8万円) = 133万円4千円

で控除対象外に

この配偶者(特別)控除は、育児休暇を取得した場合に理解していると所得税が安くなる可能性があるので、理解しておくことをお勧めします。

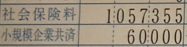

社会保険料控除とは

毎月給与から差し引かれている社会保険料(健康保険・厚生年金)など、控除の対象となる社会保険料はそのまま全額が控除額になります。

源泉徴収票には「社会保険料等」としてまとめられてるのに小規模企業共済等掛金控除があり、これは小規模企業共済やiDeCo、企業型DCなどが該当します。

こちらも全額控除。

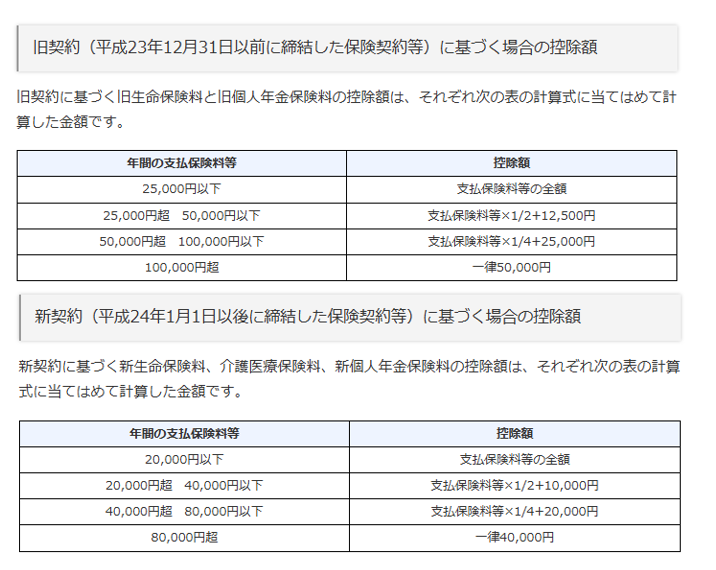

生命保険料控除とは

こちらも受ける方が多いと思われる保険の控除ですが、

- 一般の生命保険契約等

- 個人年金保険契約等

- 介護医療保険契約等

があります。

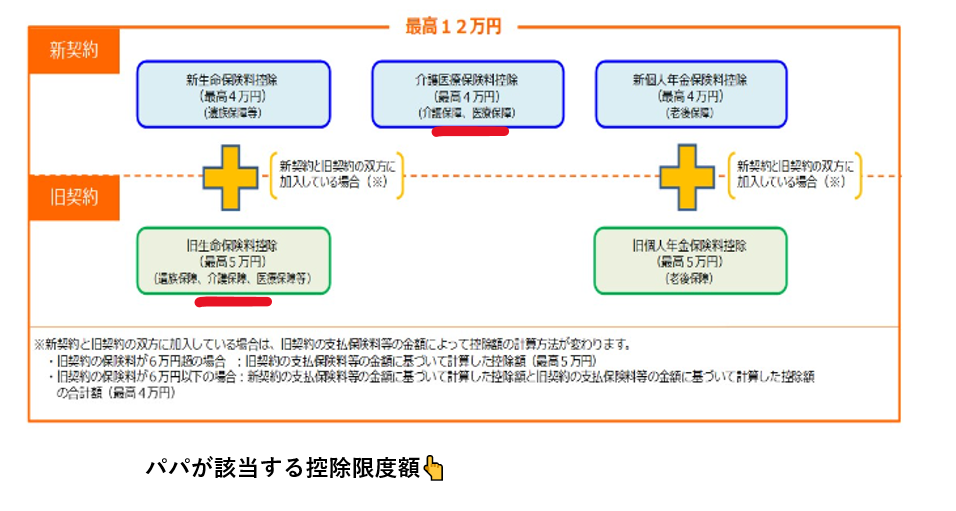

また、生命保険には旧契約と新契約というものがあります。

これによって、控除限度額の判定がややこしくなっています。

最初、生命保険料控除の新(4万円)旧(5万円)の合計額9万円なのかと勘違いし、「介護医療保険料が控除されてないのでは?」と思ったのですが、あとで新旧どちらも控除されるのではないとわかりました。(むずかしー)

基礎控除と扶養控除について

基礎控除については超高収入の方でない限り、ほとんどの方が受けられる控除で、ママパパの源泉徴収票の解説を参考にしていただければと思います。(大体の方は48万円かと)

私はパパの控除額を確認している際

にゃおくんって扶養控除の対象じゃないの?

と思いました。

年末調整の用紙には扶養を問う記載があったので。

しかしどうやら、扶養控除対象者は16歳以上らしいです。

※16歳未満は児童手当があるので控除適用外らしい

※No.1180 扶養控除|国税庁 (nta.go.jp)を加工しています。

源泉徴収税額の計算方法(パパ編)

それではパパの源泉徴収税額も計算してみましょう!

ママとは課税所得も違うので、かかる税率も違ってきます。

※所得が増えるほど税率が高くなることを累進課税というらしい

こちらも計算した結果は212,322円ですが、記載された金額は212,200円とわずかに違っています。

ちなみに別記事で、にゃおママが一度扶養から出てしまった際に、パパが「所得税が5千円くらい高くなってる!」といってたのですが、もし配偶者特別控除がなくなった場合を計算してみます。

38万円(配偶者特別控除額) × 10% × 1.021 = 38,798円

ひと月(÷12)で考えると3,200円程高くなっています。

実際には、にゃおママが出た扶養は社会保険料の扶養なので、最終的には年末調整で戻ってきたと思われます。

※130万円の壁の緩和のおかげで社会保険の扶養に戻れましたが

所得税・住民税について理解することの重要性を改めて感じる

今回、控除がいかに節税にかかわってくるかを理解し、20代の頃に生命保険料控除や医療費控除の申請をちゃんとしてこなかったことを大いに悔やみました😞

私が経理の仕事で所得税と関わるのは、税理士事務所や業務委託などの支払い時に発生する報酬源泉の徴収でした。

私がこれまで勤めている会社では、大体翌月10日までにその月発生した報酬源泉を税務署に納税するのですが、それが自分の源泉徴収票に記載されている所得税と結びついていない状態でした。

※給与計算は総務の方が行っていたので

苦手意識があったのですが、今回、図書館で「図解 所得税法 超入門(令和5年度 改正)」(税理士法人 山田&パートナーズ監修 山口暁弘編著)を借りてみて、点が線になったなと思います(少しだけ)。

そして、源泉徴収票の内容が住民税の計算にも関係してきます。

ちなみに、ママパパの住民税の分析も行ったため、それも改めて投稿していきたいです。

住民税は大体10%(東京は区民税6%、都民税4%)なのだけど、控除額が違ったり、所得税よりも複雑なところがあって理解が難しかったよ

ではまた!